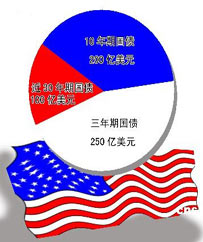

美国掉了一个A,A股掉了一万亿当下,中国人对于美债的关心,似乎超过对国内通胀问题的担心。“黑色星期一”A股市值就蒸发了1万亿。 美国经济发展不顺,偿债能力受影响 目前,美国很难解决自身的债务危机,经济没有复苏,福利政策无法大幅缩减,而奥巴马政府向年薪25万美元以上的富人征税的计划,遭遇到共和党极端派疯狂的抵抗。开源节流、复苏经济是减少赤字的根本途径,美国政府只有象征性的节流,而没有开源之术,更没有复苏经济的好办法。对于持有美国国债的外国投资者来说,美国偿还债务能力受损是一个事实。 黄金价格大涨,不买债就买金? 分析人士认为,如果中国此前积极增加黄金储备,那么目前外汇储备所面临的风险将大幅减小:2009年底世界黄金价格每盎司1100美元,涨至现在已经冲破了1700美元。

|

外汇储备的多元化可以缓解单一投资带来的系统性风险。 |

为什么全世界心甘情愿买美国国债?在愈来愈高亢的谩骂声中,美元霸权和美元的特殊地位却不断强化,美元的超级利益和美国国债的规模不断扩大。外围投资者为何热衷购买美国国债? 美联储货币政策借助国债完成美国国债市场为美国货币政策提供了最佳指南和传导机制。美联储的货币政策(加息、减息、量化宽松),无不借助国债市场买卖来完成。随着美国国债市场成为全球规模最大、流动性最好的市场,美国国债市场一举一动,就时刻牵动着全球金融市场的神经,左右着世界资产价格的走势。 美国债收益是全球利率走势指示器此外,美国国债市场还是全球金融市场和资产价格的最基本标尺,说是定海神针也不为过。纵观世界,举凡一切资产价格(包括股票、大宗商品、金融衍生工具、外汇、房地产等等),无不深受短期利率和长期利率的左右,美国国债的价格和收益率走势,正是全球利率走势的最佳指示器。无论是伦敦市场的Libor还是其他一切市场的基准利率,皆以美联储基准利率和国债利率为计算基准,并由此形成全球金融和经济体系的“金字塔式”价格结构或定价体系。【详细】 美国国债让各国欲罢不能美国国债历来是各国政府、主权财富基金最主要的投资选择。美国资深金融外交家、哈佛大学教授理查德-科伯说过,外国投资美国国债越多,就越难以自拔,美元债市流动性就越高,各国外汇储备投资就越是别无选择。尽管世人对美元霸权、美国霸权的谴责谩骂之声此起彼伏,但美国国债市场规模越大、流动性越高,就越具有“锁定效应”和“规模效应”,就越具有垄断性,而金融市场往往是最具备垄断性和独占性的市场,强者愈强。 |

美国国债既不是什么“庞氏游戏”,更不是少数人的“阴谋诡计”,它是美国经济和金融模式的关键组成部分,是美国全球战略的核心。 |

投资美国依然是外汇首选目前美国国债还是一个比较安全的投资,正如格林斯潘所言,美国能够支付一切债务,因为它可以一直印刷钞票,违约机率为零。 标普调级对市场影响有限 标普将美国的主权信用调低,在宣布调低时称,美国国内政治风险是其作出这一决定的考虑因素之一。标普说,最近围绕债务危机的种种争论显示,美国决策系统的稳定性、有效性和可预见性有所削弱。 投资者无法找到更好的选择 许多国人担心庞大外汇储备投资美国国债非常不安全,提出许多多元化和降低风险之策略(譬如主张大量购买黄金)。然而平心而论,当今之世,我国庞大外汇储备能够分散多元投资到哪里去呢?无论如何,美国国债都是逃避不了的主要投资选择,这是我们面临的最尴尬困境。 结语 美国打喷嚏,中国就感冒。尽管外汇储备多元化的呼声一直不绝于耳,但一个无法回避的事实是:还没有哪项资产能够既安全、保值,且具有足够的市场容量容纳中国的巨量资金,美国市场目前仍是中国外汇最好的投资场。 |

背靠全球最大的印钞机,美国国债的风险被大大降低。 |

责任编辑:玛丽